股神巴菲特陷入了有钱的烦恼。

截至今年第三季度,巴菲特的伯克希尔哈撒韦(BRKB)手中已经堆积有1093亿美元的现金,分析预测到今年年底将会再多30亿美元。随着手里越来越多,已经超过了巴菲特手中持有200亿美元现金的理想状态,而伯克希尔的股东们也希望巴菲特能把这些钱用到“更大的地方”(put the money to greater work)。分析师们已经开始议论纷纷,今年即将结束,巴菲特会怎么花这1000多亿美金呢?

目前的一些猜测是,巴菲特有以下的几种选择:进行大宗并购、买更多的苹果公司股票、什么都不做、或是发出第一次股息分红。

呼声最高的莫过于进行并购。很多分析师认为,巴菲特很可能在年底“搞个大新闻”,而这宗并购交易很可能能够媲美伯克希尔在2016年以370亿美金收购航天航空机件制造公司Precision Castparts,以及2010年对北美最大的货运铁路网络之一的BNSF铁路公司的260亿美元收购。尤其是在今年伯克希尔试图收购电力公司Oncor时受阻,同时收购加拿大抵押公司Home Capital的收购和对房地产信托Store Capital Corp.的投资都没有对伯克希尔的现金持有量带来太多影响的情况下。

如果是这样的话,巴菲特所面临的唯一挑战或许就是各大美国公司都通过并购寻求增长而带来的竞争压力。仅仅在上个月,CVS宣布以690亿现金收购医疗保险公司Aetna(安泰保险)。而迪士尼公司则宣布以660亿美金收购绝大部分21世纪福克斯的资产。

今年美国的并购案格外多。截至12月26日,根据Dealogic网站的数据,美国的并购案数量达到9999,比整个2016年的并购案数量高出约4.5%。虽然今年的并购金额相比2016年下降了14%至14920亿美元,但是依然高于自1995年以来的平均水平。

买吗?买什么?

投资研究公司CFRA的一位股权分析师Cathy Seifert认为,一到两个关键的deal是比较有可能的。她认为,巴菲特对Oncor公司的收购失败是“十分尴尬的”,因此巴菲特很可能会再进行一次并购案。不过她不认为巴菲特会收购目前热门的科技公司。Seifert在接受Investor's Business Daily采访中表示,“即使不考虑估值,巴菲特对于并购‘依然有胃口’。”

巴菲特是一位著名的价值投资者。因此,他很可能会在市场上搜寻那些效益不佳的行业以及那些在经济周期后期表现良好的企业,作为收购的候选人。那么,我们可以猜测,巴菲特的收购候选人可能是在消费必需品、工业、能源、电信等行业。当然,巴菲特也可能会进行海外收购,尤其是当欧洲经济体开始复苏后。

那么,什么样的企业才是伯克希尔感兴趣的呢?

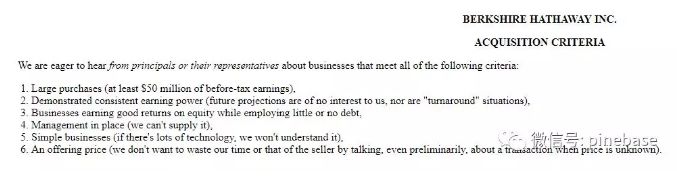

事实上,在伯克希尔哈撒韦致投资者的年度信件中就已经有所提及,在信件中,巴菲特提到了6个标准,并且需要企业符合全部6个标准:

1, 大规模(至少5000万美元税前收入);

2, 具备一致的收益能力(我们对于未来的预测,以及“扭亏”能力不感兴趣);

3, 赚取良好的股本回报,同时少负债或没有债务的企业;

4, 管理到位;

5, 业务简单(如果有太多的技术,我们可能理解不了);

6, 给出一个报价(我们不想浪费我们或卖方的时间讨论一个定价位置的交易)。

伯克希尔另外提出,公司越大,伯克希尔的兴趣就越大。伯克希尔希望这一并购的价格在约50-200万美元之间。

行研公司FactSet Research帮巴菲特算了一笔账之后认为,耐克(NKE)、IT公司Cognizant(CTSH)、贝莱德集团(BLK)、欧洲商务软件公司SAP(SAP)、储物公司Public Storage(PSA)等,符合伯克希尔提出的标准,最有可能是伯克希尔收购的对象。

伯克希尔极有可能再次与3G Capital合作。伯克希尔最近与3G Capital共同完成了卡夫-亨氏的deal,以及收购汉堡王(Burger King)的deal,都十分成功。

不买?

Robert Miles写了多本关于巴菲特的书,包括"The Warren Buffett CEO"等,可以说摸透了巴菲特的套路。他表示,一个太“刺激”的新deal在新的一年里是不太可能出现的。经过2017年股市大牛市后,一个好的deal变得越来越难找。而据Miles说,当设计公司和股票时,巴菲特是一个“沃尔玛购物者”(“Walmart shopper”),意思是他对估值等问题会仔仔细细的比质比价。

Miles认为,巴菲特很可能会“憋”到下一个金融市场危机出现的时候再上马一个大deal。

另一方面,尽管今年发生了一系列的自然灾害,保险业务依然是伯克希尔的“现金牛”业务,目前也依然是伯克希尔最重要的业务。不难理解,保险业务要求公司为灾害索赔保持一个现金的安全缓冲,但同时,保险业也可以为公司提供机动时间:在索赔之前,公司可以通过收取的保费产生的现金来进行投资。

去年,伯克希尔公司总共通过保险业务获得了66亿美元的保险利润和投资收益,这一收益也与其持续增长的浮动现金息息相关。Miles表示,巴菲特从中拿走了6%左右的薪水,因此,“巴菲特没有必要急于做出一些‘愚蠢的投资’。”

在Miles的角度看来,巴菲特完全可以把这堆现金交给伯克希尔的投资经理,比如Todd Combs和Ted Weschler来买入更多苹果的股票和更多市值更小的公司的股票。巴菲特很可能会在科技和金融行业的股票上有动作。

说到股票,作为一个价值投资者,巴菲特绝对不会做的一件事是去做一些目前过热的投资。正如Miles所言,“巴菲特绝不会去买比特币,这一点我可以跟你保证。”

股息?回购?

晨星(MorningStar)行业策略师Gregory Warren认为,在目前大量现金堆积的情况下,伯克希尔可以尝试新的做法,即回购和分红。

不过这可不是巴菲特的一贯作风。巴菲特对于这种超额现金的使用一直持怀疑态度,宁愿把它看做再投资来发展企业。但是巴菲特表示,当资产负债表上有超过1000亿美元现金时,他至少会考虑“一次大额的、一次性的股息分红。”

另一方面, 预计红河党建水之后在企业分类账上可以看到额外收益的增加,股息也会随之增加,伯克希尔可能从更低的税收中获得更加丰厚的回报。据巴克莱分析师Jay Gelb写道,通过降低20%的税率,伯克希尔的账面价值将会增加270亿美元。

Hi! I am a robot. I just upvoted you! I found similar content that readers might be interested in:

http://new.qq.com/omn/20171228A03IWU.html