传统金融学假设人是“理性人”,指的是人在经济活动中是充满理智的,既不会感情用事,也不会盲从,而是精于计算,其行为是理性的。在“理性人”假设的前提下,市场是有效的,证券的价格是由其内在价值决定的。

行为金融学则恰恰相反,认为现实生活中有一部分人违反了“理性人”的假说。行为金融学认为证券的市场价格不只是由证券的内在价值的决定的,很大程度上还受到投资主体的影响,也就是说投资者的心理与行为对证券的价格会造成重大影响。

虽然两种理论截然相反,但市场上确实存在通过两种理论都赚到钱的投资大师,最典型的就是巴菲特和索罗斯。

巴菲特的“价值投资理论”是中国股民最为熟悉的理念,其重点是透过基本面分析,去寻找并投资一些价格被低估的股票。而索罗斯的风格是在证券价格超过实际价值时,只要大众心理预期还会上涨,就会进一步买入。

举个例子,如果某只股票现在的价格是50元人民币,而你认为它的实际价值是30元人民币,但现在市场有各种关于此股票的利好消息,可能会进一步促进价格上涨。如果你是一个投资者,这时候是应该买入还是卖出?

在传统金融学里,由于市场是有效的,现在的股票价格已经包含了未来的利好消息,因此现在价格是虚高的,应该卖出。

但行为金融学却告诉我们,股票的价格取决于其他人对股票价格的态度,当大家都觉着价格会涨时,我们应该选择买入。

对于普通投资者,这可真是一个两难的决定啊。不管是卖出,还是买入,貌似都有道理,但也貌似都有问题。

要回答这个问题,我的判断依据是市场是否理性,投资者是否理性也是传统金融学和行为金融学的根本区别。

如果市场不成熟,散户投资者占主导地位,那么我们就可以选择买入。

比如,A股市场超过99%的投资者都是散户,因此A股市场往往表现出很多不理性的地方。散户的特点是追涨杀跌,导致市场只要有利好消息,股价一路飙升。再加上金融市场的缺陷——没有做空机制,当价格严重偏离价值时,就会出现悬崖式的下跌,最终导致股价长期处于低位运行。

再比如,2017年的数字货币市场,只要出现利好消息,各种炒币群就像打鸡血一样,大家都会买买买,短期内价格就上涨了好几倍,然后紧接着就一路下跌,随后开始了漫长的熊市。数字货币市场的行情也特别符合散户的操作风格。

但如果是一个成熟的市场,机构投资者占主导地位,那么我们应该选择卖出。

比如,美股市场由于华尔街的投行在参与股市,相对散户,这些机构投资者更加理性,他们对市场操作更为复杂,因此股票价格最终会回归实际价值。

需要注意的是判断是机构投资者还是散户投资者占主导地位,需要依据投资者资金在市场上的占有比例。

2017年的时候,数字货币市场主要以散户为主,但现在却是以机构投资者为主。

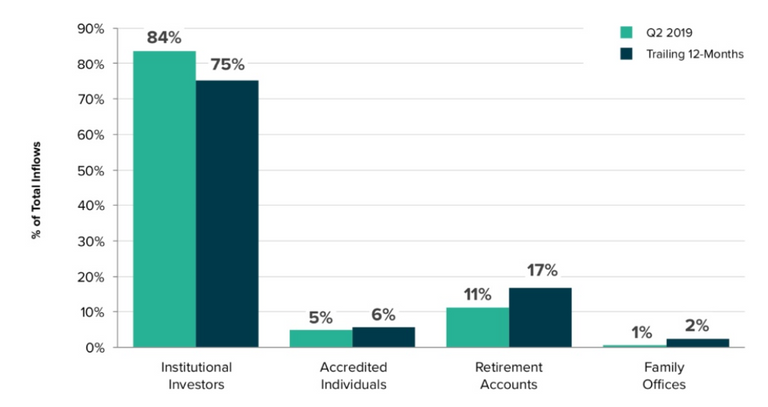

这幅图是灰度总结的过去一年内投资者比例和今年第二季度投资者占的比例。

从图中看到,在过去一年的熊市中,机构投资者和退休基金这两个大型机构投资者分别占了75%和17%,两者相加总比例达92%。而个人投资者只占6%。

在今年第二季度中,机构投资者和退休基金这两个大型机构投资者分别占了84%和11%,两者相加总比例达95%。而个人投资者只占5%。

这表明大型机构投资者在加速跑步入场,速度远远快于散户。目前大量散户仍然在外观望。

市场的理性度取决于机构比例和散户比例的变化情况。简单来说就是机构比例高的市场偏向理性,散户比例增加的时候,市场会趋向于非理性。

虽然投资市场复杂性往往超出我们想象,但如果我们能够了解市场的理性度,买入或者卖出就有了判断依据。

需要注意的是,即使你真的明白了这些道理,我还是不建议你这样操作,如果真的要实验,那就使用一点扔了也不可惜的钱吧。如果想通过投资赚钱,长期定投主流资产才是唯一正确的方法。